Tại sao lựa chọn giải pháp

KHẤU TRỪ THUẾ THU NHẬP CÁ NHÂN ĐIỆN TỬ.

Thu về nhiều khách hàng hơn với hệ thống tính năng dành riêngcho tối ưu chuyển đổi và nâng cao doanh thu

Tại sao lựa chọn giải pháp

Thu về nhiều khách hàng hơn với hệ thống tính năng dành riêngcho tối ưu chuyển đổi và nâng cao doanh thu

Hồ sơ quyết toán thuế TNCN năm 2023

Tổ chức, cá nhân chi trả thu nhập khi thực hiện khai thuế TNCN cần chuẩn bị:Mẫu số 05/QTT-TNCN ban hành kèm theo Phụ lục II, Thông tư 80/2021/TT-BTC (Tờ khai quyết toán thuế TNCN).

Mẫu số 05-2/BK-QTT-TNCN ban hành kèm theo Phụ lục II, Thông tư 80/2021/TT-BTC (phụ lục bảng kê chi tiết cá nhân thuộc đối tượng tính thuế theo phương pháp biểu lũy tiến từng phần).

Mẫu số 05-2/BK-TNCN ban hành kèm theo Phụ lục II, Thông tư 80/2021/TT-BTC (Phụ lục bảng kê chi tiết cá nhân thuộc đối tượng tính thuế theo phương pháp thuế suất toàn phần).

Mẫu số 05-3/BK-TNCN ban hành kèm theo Phụ lục II, Thông tư 80/2021/TT-BTC (Bảng kê chi tiết người phụ thuộc được giảm trừ gia cảnh).

Toàn bộ tính năng được thiết kế thông minh, Tiện lợi cho người dùng khi thao tác sử dụng giải pháp chứng từ TNCN

Thay vì tốn công sức mua chứng từ giấy cơ quan thuế truyền thống thay vào đó giải pháp chúng tôi mang lại sự trải nghiệp tuyệt vời, chuyên nghiệp..

khách sẽ không phải lo về chi phí vì khi đăng ký sử dụng khách hàng sẽ được sử dụng không giới hạn chứng từ phát sinh.

Giải pháp này giúp khách nhiều tiện lợi như về tính năng hỗ trợ, tối ưu hóa công việc phát sinh và dễ dàng theo dõi..

Nâng cao nhận thức của khách hàng về thương hiệu doanh nghiệp và tạo cho họ ấn tượng sâu sắc về các sản phẩm dịch vụ mà bạn cung cấp.

Toàn bộ tính năng được thiết kế thông minh, bố cục sắp xếp hợp lý mang đến trải nghiệm tốt nhất cho khách trải nghiệp giải pháp chúng tôi.

Đơn giản – Dễ sử dụng – chính xác

Tu vấn Gói dịch vụ giúp khách hàng lựa chọn, giải thích các thắc măc khách hàng cần muốn giải đắp .

Thiết kế mẫu chứng từ TNCN theo nhu cầu của khách hoặc thông tin mà khách hàng cung cấp sẵn.

Hồ sơ xử lý hồ sơ đăng ký, hoàn thiện thanh toán liên quan hợp đồng đã ký với khách hàng chốt mẫu chứng từ TNCN

Cài đặt – Hướng dẫn sử dụng cho khách hàng đã hoàn thiện tát cả thủ tục liên quan trước đó.

Nếu nộp thuế TNCN theo tháng: Thời hạn nộp thuế TNCN chậm nhất là ngày 20 của tháng kế tiếp tháng phát sinh nghĩa vụ thuế

Thời hạn nộp thuế TNCN muộn nhất là ngày cuối cùng của tháng đầu tiên trong quý phát sinh nghĩa vụ thuế.

Đối với cá nhân ủy quyền quyết toán thuế cho tổ chức, cá nhân trả thu nhập thì thời hạn quyết toán thuế thu nhập cá nhân chậm nhất là ngày 31/3/2023.

Đối với cá nhân trực tiếp quyết toán thuế thu nhập cá nhân với cơ quan thuế thì thời hạn quyết toán thuế thu nhập cá nhân chậm nhất là ngày 30/4/2023.

“e) Người khai thuế thu nhập cá nhân là tổ chức, cá nhân trả thu nhập thuộc trường hợp khai thuế thu nhập cá nhân theo tháng, quý mà trong tháng quý đó không phát sinh việc khấu trừ thuế thu nhập cá nhân của đối tượng nhận thu nhập.”

Như vậy, năm 2023, các trường hợp không phải nộp hồ sơ khai thuế thu nhập cá nhân sẽ bao gồm:

nộp thuế chỉ có hoạt động, kinh doanh thuộc đối tượng không chịu thuế theo quy định của pháp luật về thuế TNCN.

Cá nhân thuộc diện thu nhập được miễn thuế thu nhập cá nhân theo quy định, cá nhân có số tiền thuế phát sinh phải nộp hàng năm sau khi quyết toán thuế TNCN từ tiền lương, tiền công từ 50.000 trở xuống trừ cá nhân nhận thừa kế, quà tặng là bất động sản hoặc chuyển nhượng bất động sản.

Người nộp thuế thuộc diện đang tạm ngừng hoạt động, kinh doanh theo quy định tại Điều 4, Nghị định 126/2020/NĐ-CP.

Người nộp thuế đã bị chấm dứt hiệu lực mã số thuế, trừ trường hợp chấm dứt hoạt động, chấm dứt hợp đồng.

Người khai thuế thu nhập cá nhân là tổ chức, cá nhân chi trả thu nhập khai thuế thu nhập theo tháng, quý mà trong tháng/quý đó không phát sinh việc khấu trừ thuế thu nhập cá nhân của đối tượng nhận thu nhập.

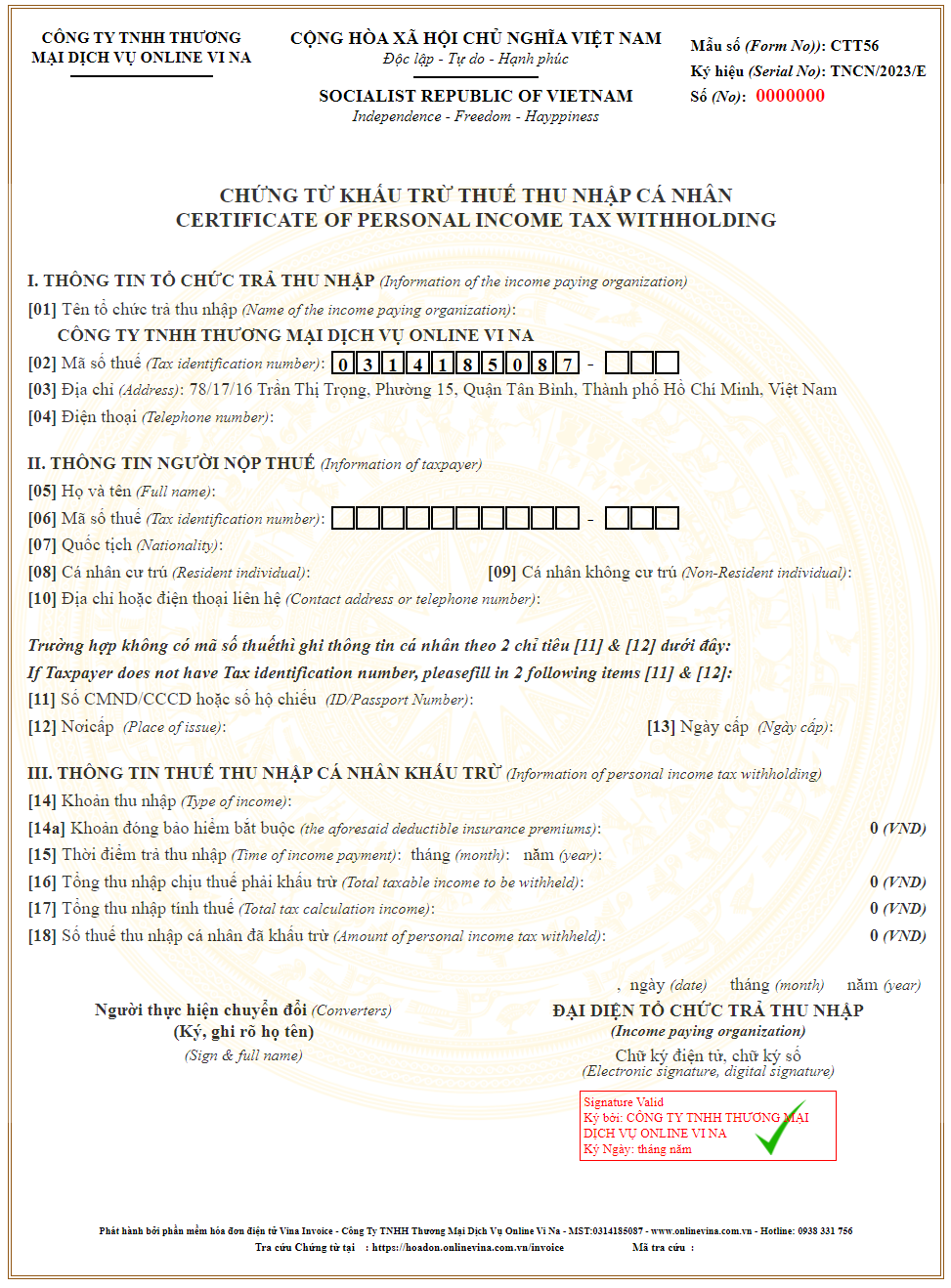

Theo quy định tại Khoản 2, Điều 25, Thông tư 111/2013/TT-BTC, có quy định về việc cấp chứng từ khấu trừ thuế TNCN như sau:

“a) Tổ chức, cá nhân trả các khoản thu nhập đã khấu trừ thuế theo hướng dẫn tại khoản 1, Điều này phải cấp chứng từ khấu trừ thuế theo yêu cầu của cá nhân bị khấu trừ. Trường hợp cá nhân ủy quyền quyết toán thuế thì không cấp chứng từ khấu trừ.”

Như vậy, có 2 trường hợp:

1) Bắt buộc phải cấp chứng từ khấu trừ thuế trong trường hợp tổ chức cá nhân trả thu nhập đã khấu trừ số thuế phải nộp vào thu nhập của cá nhân trước khi trả thu nhập cho người lao động nếu người lao động bị khấu trừ thuế có yêu cầu.

2) Không bắt buộc phải cấp chứng từ khấu trừ thuế khi người lao động ủy quyền quyết toán thuế.